現在位置:トップページ > 暮らし・手続き > 税金 > 固定資産税・都市計画税 > 償却資産の税金 > 償却資産とは

ページID:481

更新日:2025年5月15日

ここから本文です。

目次

償却資産とは

固定資産税の課税対象となる償却資産とは、土地及び家屋以外の事業用の資産(ただし、電話加入権・漁業権・特許権その他の無形減価償却資産は除く)で、減価償却費が法人税法または所得税法の規定による所得の計算上、損金または必要な経費に算入されるものです。

具体的には、会社や個人で、工場や商店などを経営している方、または、駐車場やアパートなどを貸し付けている方等が、その事業のために用いることができる構築物・機械・器具・備品などを指し、以下のものなどが挙げられます。

これらの資産については、毎年1月末日までの申告が必要となります。

償却資産の主な種類

1 構築物

| 土地に定着しない簡易な建物または周壁等で外界と遮断されない建物 | プレハブの簡易事務所や物置・テント倉庫(家屋でないもの)、農業用ビニールハウス、カーポート、自転車置き場、資材・ごみ置き場等 |

|---|---|

| 土地に定着した土木設備 | 広告塔、門、外灯、構内舗装(駐車場の舗装路面も含む)、外構工事、擁壁、煙突、緑化施設等 |

| 建物附属設備 | 特定の生産又は業務用設備(受変電設備、ボイラー、エア配管、動力配線、厨房設備等)、建物から独立した諸設備等 |

| 建物の所有者と異なる者(テナント)が施工した設備 | 店舗内造作設備、照明設備、給排水衛生設備、ガス設備、空調設備等 |

※ 建物・ビルの一室等を借りてテナントが内装等を施工した場合、内装設備一式が償却資産に該当しますので、テナントの方が償却資産の申告をしてください。

償却資産と家屋の区分については下記のページをご覧ください。

2 機械及び装置

| 製造機械設備 | 紙加工設備、金属加工設備、その他製造機械設備等 |

|---|---|

| 工作機械 | 旋盤、フライス盤、ボール盤等 |

| 搬送設備 | クレーン、コンベヤー等 |

| その他設備 | ガソリンスタンド設備、クリーニング設備、駐車場機械装置、太陽光発電設備等 |

3 船舶

モーターボート、漁船等

4 航空機

飛行機、ヘリコプター、グライダー等

5 車両及び運搬具

大型特殊自動車、台車等

(自動車税、軽自動車税の課税対象となるものは申告不要です。)

※次に掲げる要件に一つでも該当する場合は、大型特殊自動車となります。

- 農耕作業用自動車

最高速度時速35キロメートルを超えるもの - 農耕作業用自動車以外のもの

- (1)最高速度時速15キロメートルを超えるもの

- (2)自動車の長さが4.7メートルを超えるもの

- (3)自動車の幅が1.7メートルを超えるもの

- (4)自動車の高さが2.8メートルを超えるもの

大型特殊自動車の要件

6 工具、器具及び備品

ドリル、カッター等の工具、机、パソコン、複写機、理美容器具、医療機器、金庫、ロッカー、陳列ケース、自動販売機、エアコン、冷蔵庫、カラオケ等の音響機器等

業種ごとの主な償却資産

業種ごとの主な償却資産の具体例は以下のページをご覧ください。

申告が必要な資産

令和7年1月1日現在において、事業の用に供することのできる資産には、次のような資産が含まれます。

- 国税において建物附属設備として固定資産に計上しているもののうち、償却資産の課税対象となる資産。

- 国税において建物として固定資産に計上しているもののうち、土地に定着しない、または屋根及び周壁を有しない建物。

- 建設仮勘定で経理している資産であっても、その一部または全部が令和7年1月1日現在、事業の用に供することができる状態にある資産。

- 家屋分離課税に関する申告書に記載した資産。

- 自動車税、軽自動車税の課税対象とならない車両及び運搬具。※大型特殊自動車は登録ナンバーの有無に関係なく償却資産に該当します。

- 税務会計上、売買として取り扱われるリース資産。(割賦販売による購入資産)

- 帳簿に記載されていない資産であっても、令和7年1月1日現在、事業の用に供している資産。

- 法定の減価償却を終えたが、事業の用に供している資産。(評価額の最低限度は取得価額の100分の5)

- 減価償却を行っていない資産であっても、本来減価償却が可能な資産。

- 遊休、未稼働の資産であっても、令和7年1月1日現在、事業の用に供することができる状態にある資産。

- 清算中の法人が所有する償却資産のうち、清算事務の用に供されている資産及び他の者に貸している資産。

- 取得価額が10万円未満であっても、固定資産(個別償却)として計上している資産。

- 「中小企業者等の少額減価償却資産の取得価額の損金算入の特例制度」を適用する取得価額30万円未満の資産。(租税特別措置法第28条の2、第67条の5)

※12、13に関しては下記の「少額の減価償却資産の取扱いについて」を参照してください。

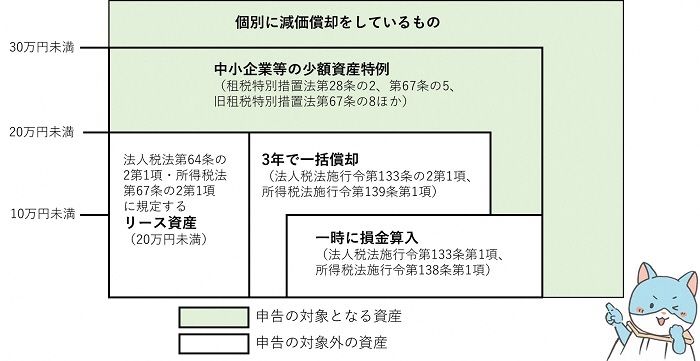

申告の必要がない資産

- 使用期間が1年未満又は取得価額10万円未満の資産のうち、一時に損金算入したもの。

- 取得価額が20万円未満で、法人税法または所得税法の規定により一括して3年間で均等に償却する資産。

- 自動車税、軽自動車税の課税対象となる資産。

- 無形減価償却資産(例:特許権、電話加入権、ソフトウェア等)

- 繰延資産(例:開発費等)

※1、2に関しては下記の「少額の減価償却資産の取扱いについて」を参照してください。

少額の減価償却資産の取扱いについて

次に挙げる資産は、償却資産の対象ではないため、申告する必要はありません。

- 取得価額10万円未満の資産のうち、一時に損金算入したもの。

- 取得価額20万円未満の資産のうち、3年間で一括償却したもの。

- 法人税法第64条の2第1項及び所得税法第67条の2第1項に規定されるリース資産で取得価額が20万円未満のもの

少額の減価償却資産の分類図

- 個人の方は、平成10年4月1日より、10万円未満の資産は取得した年の経費にすべて算入されるため、個別に減価償却されることはありません。

- 中小企業者等の少額資産特例は国税では損金算入が可能ですが、固定資産税では申告対象になります。

償却資産における固定資産税と国税との取扱いの違いについては下記のページをご覧ください。