防災・安全安心 | くらし・手続 | 健康・福祉・子育て | まちづくり | 教育・文化・スポーツ | 産業・事業者 | 市政情報

(注意)不足額給付金の支給時期等の詳細は、決まり次第、このウェブサイト等でお知らせします。現時点で不足額給付金に関する具体的なお問い合わせ(支給対象者に該当するか否か、支給金額等)については、お答えできかねますので、あらかじめご了承ください。

令和6年(2024年)に実施した定額減税補足給付金(調整給付)事業の概要は「【申請受付を終了しました】定額減税補足給付金(調整給付)事業について」をご確認ください。

3月19日(水曜日)時点での情報です。今後、国からの通達により変更となる可能性があります。

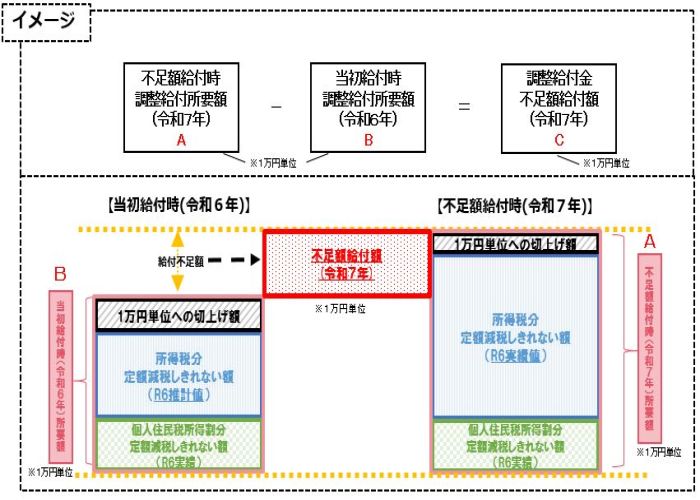

令和6年(2024年)に行われた「定額減税しきれないと見込まれる方」への定額減税補足給付金(調整給付)では、令和5年の所得や扶養状況により推計した所得税額を用いて給付額を算出していたため、令和6年分の所得税と定額減税の実績の額が確定した後、以下の事情により、当初の給付額に不足がある方に対して、令和7年中に追加で給付を行います。

【不足額給付1】当初調整給付の算定に際し、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどにより、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき所要額と、当初調整給付額との間で差額が生じた者

【不足額給付2】個別に書類の提示(申請)により、給付要件を確認して給付する必要がある者

(=本人及び扶養親族等として定額減税対象外であり、かつ低所得世帯向け給付の対象世帯の世帯主・世帯員にも該当しなかった者)

【不足額給付1】

当初調整給付の算定に際し、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどにより、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき所要額と、当初調整給付額との間で差額が生じた者

〈給付対象となりうる例〉

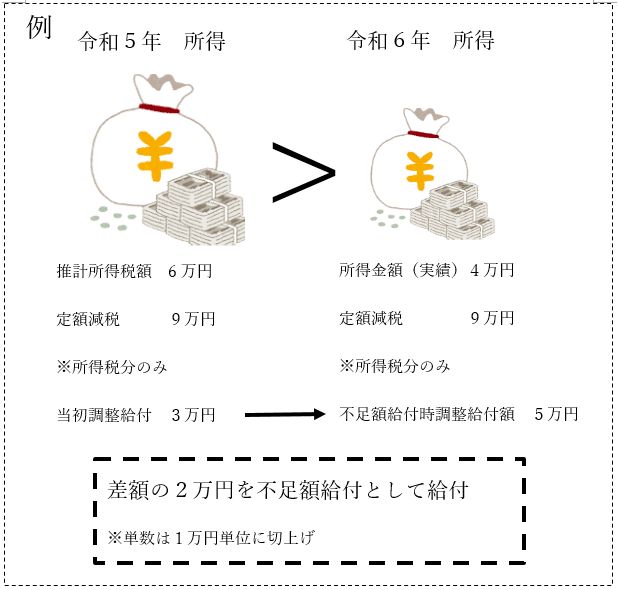

〇令和5年所得に比べ、令和6年の所得が減少したことにより、

【令和6年分推計所得税額(令和5年所得)】>【令和6年分所得税額(令和6年所得)】となった者

〈例〉令和5年所得に基づく推計所得税額が6万円、所得税分のみの定額減税額が9万円、当初調整給付額は3万円。その後令和6年所得が確定し、実績所得税額が4万円、所得税分のみの定額減税額が9万円となり、不足額給付時の調整給付額は5万円となる。この場合は、当初調整給付額の3万円と不足額給付時調整給付額の5万円の差額である2万円が不足額給付として給付される。この際、端数は1万円単位に切上げされる。

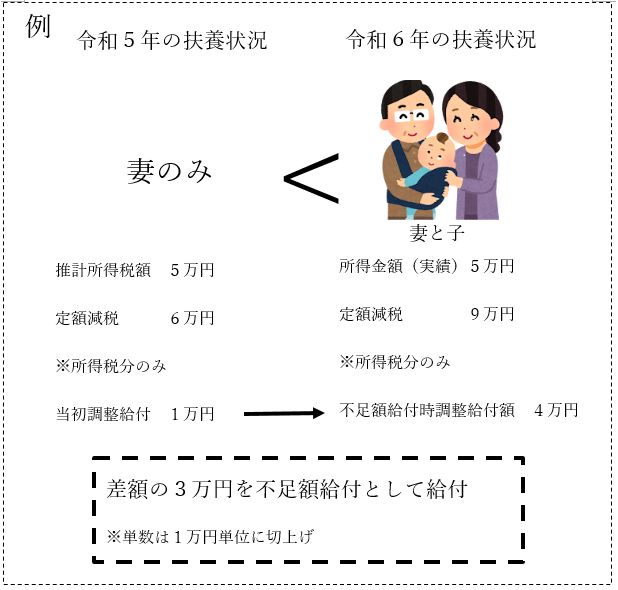

〇子どもの出生等で、扶養親族等が令和6年中(2024年1月1日から2024年12月31日の間)に増加したことにより、【所得税分定額減税可能額(当初調整給付時)】よりも【所得税分定額減税可能額(不足額給付時)】の方が大きくなった者

〈例〉令和5年の扶養状況は妻1人だったため、(本人+同一生計配偶者+扶養親族)×3万円で算出される所得税分のみの定額減税額は6万円。その後令和6年中に子どもが生まれ、扶養人数が1人増えたため、所得税分のみの定額減税額は(本人+同一生計配偶者+扶養親族)×3万円で算出される9万円となった。

例示のケースでは令和5年所得に基づく推計所得税額が5万円、定額減税額が6万円で当初調整給付額は1万円。令和6年の実績所得税額は同じく5万円、扶養状況が変動したことにより定額減税額が9万円となり、不足額給付時の調整給付額は4万円。当初調整給付額1万円と不足額給付時調整給付額4万円の差額の3万円が不足額給付として給付される。この際、端数は1万円単位に切上げされる。

(注)個人住民税の定額減税額は令和5年12月31日の状況で判定するため、令和6年中に扶養親族数に変更があった場合でも、その額は変動しない。

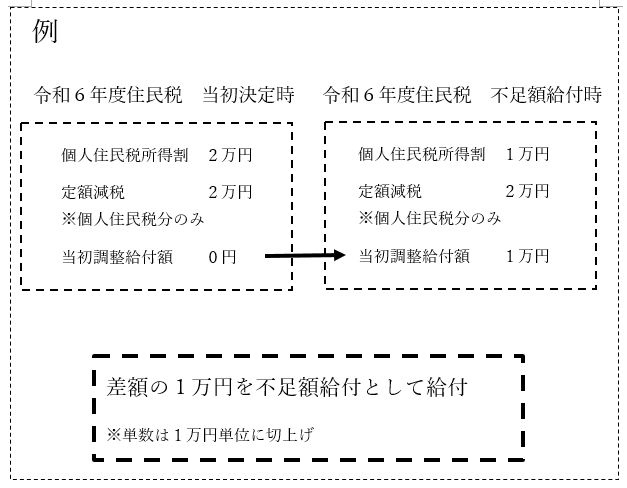

〇当初調整給付後に税額修正が生じたことにより、令和6年度分個人住民税所得割額が減少し、不足額給付時に一律対応することとされた者

例〉令和6年度住民税の当初決定時には個人住民税所得割額が2万円、個人住民税分のみの定額減税額が2万円のため、当初調整給付額は0円。当初決定後に申告の修正を行い、個人住民税所得割が1万円に減少した。不足額給付の計算時には減少後の個人住民税所得割で計算するため、個人住民税所得割が1万円、個人住民税分のみの定額減税額が2万円、不足額給付時の調整給付額は1万円。当初調整給付額0円と不足額給付時調整給付額1万円の差額の1万円が不足額給付として給付される。この際、端数は1万円単位に切上げされる。

【不足額給付2】以下の支給要件をすべて満たす者

[支給要件]

・令和6年分所得税および令和6年度個人住民税所得割ともに定額減税前税額が0円であり、本人として定額減税の対象外であること

・税制度上、「扶養親族」の対象外であり、扶養親族等として定額減税の対象外であること

・低所得世帯向け給付の対象世帯の世帯主または世帯員に該当しておらず、一体措置のうえで低所得世帯向け給付の対象ではないこと

〈給付対象となりうる例〉

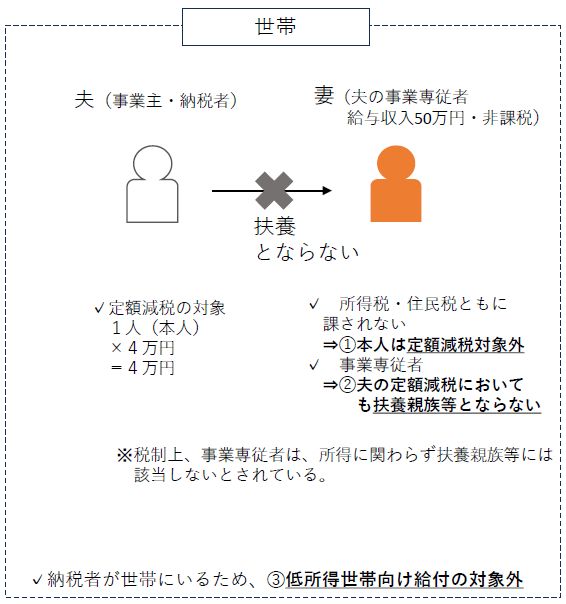

〇青色事業専従者、事業専従者(白色)

〈例〉夫(個人事業主)・妻(事業専従者)の世帯

・納税者である夫の個人商店を手伝う事業専従者(配偶者控除・扶養控除の対象とならない)の妻であって、自身の給与収入が概ね100万円に満たない(所得税・住民税が課されない)場合

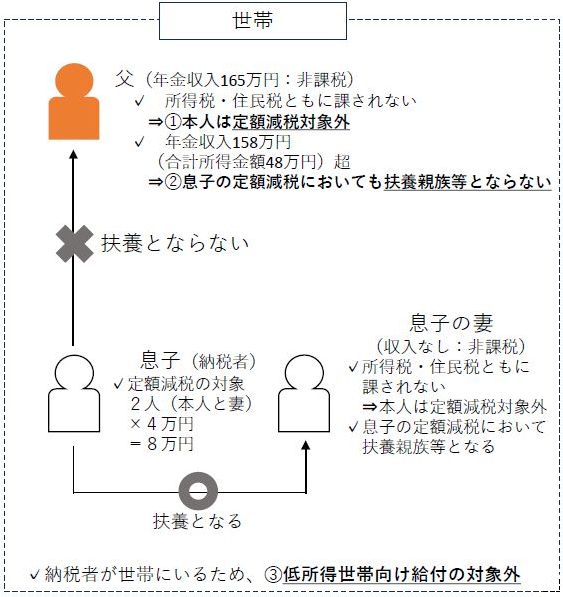

〇合計所得金額48万超の者

〈例〉父・息子(納税者)・息子の妻の世帯

・公的年金収入が158万円(合計所得金額48万円)超、概ね170万円以下(所得税・住民税が課されない)である

65歳以上の高齢者が、納税者である息子等と同居している場合

詳細は、決まり次第、このウェブサイト等でお知らせします。

定額減税補足給付金(不足額給付)について、国税庁(国税局、税務署を含みます)や都道府県・市区町村は、電話やショートメッセージやメールなどで「LINE追加後に受取の説明をするためにメールに記載されたURLにアクセスして手続きしてください」などの連絡をすることはありません。

また、キャッシュカードの暗証番号などをメールや電話でお聞きすることや、ATMを操作していただくような連絡をすることもありません。

お心当たりのない電話やショートメッセージ、メールが送られてきた場合、メールに記載されたURLにアクセスしたり、個人情報を入力したりせず、速やかに削除していただきますようお願い致します。

【申請受付を終了しました】定額減税補足給付金(調整給付)事業について

【申請受付を終了しました】定額減税補足給付金(調整給付)事業について

市民税課(市庁舎3階南側)

電話:0545-55-2734

ファクス:0545-53-0974

メールアドレス:siminzei@div.city.fuji.shizuoka.jp

市役所へのアクセス

市役所へのアクセス

開庁時間

開庁時間

Copyright(c)2014 City of Fuji All rights reserved.